В минимум знаний индивидуального инвестора следует включить общие сведения о системе регистрации сделок с акциями. Это наверняка пригодится в практической деятельности: надо знать, за что и сколько регистратор берет денег при купле-продаже на бирже ценных бумаг, что такое закрытие реестра и кто получит дивиденды на момент отсечки. Эти и другие моменты коротко затронем в рамках настоящей статьи.

Технология ведения реестра акционеров корпорации может быть самой различной, – начиная с самой простой – прямого реестра и кончая глобальными компьютерными системами с трансфер-агентами и выделенными субреестрами. Различные способы ведения реестра обусловливаются различием задач, стоящих перед реестродержателями и тех параметров, которые должна обеспечить та или иная схема по стоимости, надежности и оперативности. Перед знакомством с теми или иными технологиями ведения реестра и регистрации сделок рассмотрим несколько определений.

В практике акционерного дела часто встречаются понятия регистратора и депозитария, причем зачастую в них вкладывается эквивалентный смысл. Однако депозитарные и регистрационные функции все же имеют разную природу, хотя обычно они совмещаются.

Основная функция депозитария следует из самого названия этого рыночного института (лат. слово depositum означает отложенное, отданное на хранение) и состоит в хранении ценных бумаг. Впоследствии функции депозитариев расширились и они стали предоставлять своим клиентам дополнительные услуги по учету собственников и организации перехода прав собственности на ценные бумаги. Такая форма консолидации отмеченных функций оказалась удобным инструментом, так как подобная схема позволяет забрать у корпорации реестр акционеров, как у лица заинтересованного, в целях исключения злоупотреблений.

Задача регистратора заключается в ведении учета владельцев именных акций и иных ценных бумаг, сведения о которых заносятся в реестр данного акционерного общества. Все сделки купли-продажи с акциями проводятся через регистратора, который оформляет документально нового собственника. Лицо, действующее по поручению регистратора, называется трансфер-агентом.

Можно также рассматривать обособленно и функцию реестродержателя, которую может выполнять либо само АО, либо отдельная специализированная организация. Не исключается при этом и комбинированный вариант, когда акционерное общество дублирует функцию реестродержателя и также ведет реестр, независимо от организации, на которую такая обязанность возложена законом.

Российское акционерное законодательство регулирует деятельность, связанную с ведением реестра акционеров, следующим образом: общество с числом акционеров – владельцев простых акций более пятисот, обязано поручить ведение и хранение реестра акционеров специализированному регистратору. Причем и в этом случае акционерное общество не освобождается от ответственности за ведение и хранение реестра.

Рассмотрим некоторые из способов ведения реестра, отметим их достоинства и недостатки, а также целесообразность выбора той или иной технологии регистрации перехода прав собственности.

Исторически первыми сложились наиболее простые формы ведения реестра, к числу которых относится прямой реестр. Сформировалась подобная форма в тот период, когда акционерные общества имели локальное, местное значение; корпорации самостоятельно вели реестр своих акционеров и регистрировали сделки купли-продажи акций. Вся деятельность концентрировалась в одном месте, где велась соответствующая документация, начислялись и выплачивались дивиденды. Акционеры направляли сведения о сделках с акциями регистратору; здесь они могли получить информацию о предстоящих очередных или внеочередных собраниях акционеров, лицах, имеющих право на участие в собраниях, а также иные сведения, справки и выписки из реестра.

В связи с тем, что технология ведения реестра данного типа появилась раньше других, она в настоящее время наиболее отработана и имеет ряд несомненных достоинств. В частности, они заключаются в том, что эмитенту акций просто осуществлять контроль за ведением реестра и движением ценных бумаг; упрощена также деятельность регистратора. Что же касается интересов акционеров, то они также соблюдаются в том смысле, что им точно известно место, где они могут зарегистрировать сделку с акциями, получить необходимую информацию и справки.

С развитием акционерного предпринимательства, концентрацией производства, появлением холдинговых структур и транснациональных корпораций выяснилось, что система прямого реестра уже не может удовлетворять потребностей крупных акционерных компаний. Технология ведения прямого реестра оптимальна для небольших и средних АО, когда акционеры находятся в пределах одного региона, а акции таких обществ обращаются лишь на местных рынках ценных бумаг. Если же АО вырастало до более крупных размеров и его акции приобретали вкладчики из других регионов, то перед ними возникали трудности, связанные с оперативной перерегистрацией и увеличением издержек обращения таких ценных бумаг. Это обстоятельство создавало известные проблемы при размещении новых эмиссий ценных бумаг и препятствовало увеличению количества акционеров, заставляя акционерные компании искать новые формы ведения реестра, которые бы удовлетворяли возросшие потребности.

Выход из создавшегося положения с акционерами из других регионов был найден в схеме ведения прямого реестра с выделенными субреестрами. Субреестр – это часть реестра, переданная для ведения другому регистратору. Такая технология позволяет избавиться от некоторых недостатков прямого реестра – теперь регистратор передает часть общего реестра другому регистратору, расположенному в регионе нахождения части акционеров какого-либо АО, который и осуществляет все необходимые операции. На определенный момент времени производится консолидация реестра, его «сборка». Система обслуживания реестра с выделенными субреестрами требует либо наличия собственных филиалов регистратора в регионах, либо корреспондентских отношений с другими регистраторами (трансфер-агентами).

Однако и такая система имеет свои изъяны: она недостаточно оперативна и более дорогостоящая по сравнению с технологией прямого реестра. В идеальном варианте регистрационно-депозитарная система должна обеспечивать моментальную сборку реестра в режиме реального времени, то есть в режиме «он лайн», сохраняя при этом надежность передачи и хранения данных с соблюдением необходимых юридических норм. Естественно, что поддерживать такие отношения между регистраторами и депозитариями можно лишь при использовании компьютерных сетей, поэтому в последние годы значительное развитие получила автоматизация обмена данных в этой области акционерного дела.

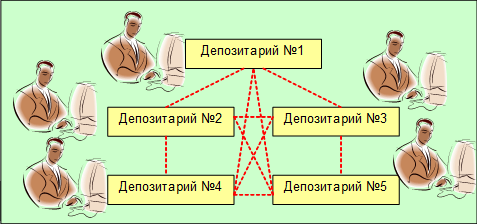

В автоматизированном режиме могут реализовываться различные схемы регистрационно-депозитарных услуг. Во-первых, может быть использована схема межрайонной связи, когда каждый регистратор связан с другими корреспондентскими отношениями (см. рис.1).

В схеме «каждый с каждым» единый центр отсутствует, поэтому она называется децентрализованной. Ее несомненным достоинством является то обстоятельство, что при сбое в работе одного депозитария другие продолжают функционировать. Таким образом, децентрализация помогает обеспечивать надежность всей системы.

Практическая реализация такой схемы может быть сопряжена со значительными трудностями технического порядка. Различные депозитарно-регистрационные центры могут иметь несходную внутреннюю структуру организации расчетов и документооборота, использовать различное программное и аппаратное обеспечение. Они как бы говорят на разных языках. Тогда на первый план выступает задача унификации скорости обмена данными, совместимости программного обеспечения и стандартизация ряда других параметров.

Принципиально иной является централизованная схема депозитарно-регистрационных расчетов. Ее характерная особенность – наличие в системе центрального депозитария, через который проходит вся информация от периферийных депозитариев (см. рис.2).

Центральный депозитарий принимает сообщения, производит их обработку и коммутацию и осуществляет проводки в пределах остатков по корреспондентским счетам депозитариев. Кроме того, он возвращает обратно неправомерные поручения, указывая на ошибки и причины, по которым данное поручение не может быть выполнено.

Естественно, к работе центрального депозитария в рассмотренной системе предъявляются повышенные требования в части надежности функционирования и сохранности информации, так как сбои в работе центрального депозитария ведут к утрате работоспособности всей системы в целом. Однако система централизованного типа дает возможность установления единого государственного стандарта для всех депозитариев, что облегчает контроль за движением ценных бумаг со стороны государства (в части налогового учета, контроля за соблюдением законодательства о конкуренции и т.д.) и позволяет получать реестры акционеров в режиме «он лайн».

Возможна и третья схема депозитарно-регистрационных расчетов, которая является комбинацией двух выше рассмотренных. Такая схема представляет собой более сложный вариант, который позволяет сохранить работоспособность системы при отказе центрального элемента при условии согласования протоколов обмена периферийных депозитариев.

Ценные бумаги, хранящиеся в депозитарии, могут многократно менять владельцев, не меняя места своего хранения. Если контрагенты сделки купли-продажи являются клиентами данного депозитария, то для операции смены собственника достаточно лишь аннулировать предыдущую запись на лицевом счете клиента (счете депо) и внести новую.

Лицевой счет клиента дает развернутую информацию по всем видам ценных бумаг, которыми он владеет, количеству и типам ценных бумаг, сведения о залоге или доверительном управлении ценными бумагами. На счете также отражаются даты проведения операций с ценными бумагами и реквизиты их покупателя.