Начиная с 1990-х годов оффшорный бизнес получил в России широкое распространение. Тысячи отечественных коммерческих банков, инвестиционных и промышленных компаний включились в международный оффшорный бизнес, стали создавать в оффшорных зонах свои филиалы и холдинги. К настоящему времени (2018 году) более половины российских крупнейших предприятий зарегистрировано в оффшорных юрисдикциях. Кроме того, некоторые республики в составе Российской Федерации, речь о которых пойдет ниже, образовывали на своих территориях оффшорные зоны с целью привлечения финансовых средств извне.

Естественно, что российское государство не может оставаться безучастным к таким жизненно важным экономическим процессам, которые напрямую затрагивают его интересы. Эти интересы заключаются в следующем. В оффшорном бизнесе имеется три заинтересованные стороны – оффшорная компания, оффшорная зона и то государство, чья компания регистрируется в оффшорной юрисдикции. Для первых двух участников деловые отношения носят обоюдовыгодный характер, – оффшорная юрисдикция решает свои финансовые проблемы за счёт сборов с компаний-нерезидентов, а предприятия получают действенный инструмент для сокращения налоговых выплат и максимизации прибыли.

Что же касается третьего участника – государства, чьи компании регистрируются в оффшорной зоне, то его выгоды носят неочевидный характер. Поэтому при законодательном разрешении оффшорного бизнеса в расчёт должны приниматься два разноплановых соображения: во-первых, оффшорный статус позволяет национальным компаниям действовать на международных рынках анонимно и с минимальными налоговыми потерями, что, несомненно, повышает их конкурентоспособность. Но в то же время следует учитывать и второе важное обстоятельство: оффшорный статус частично или полностью выводит национальные компании из-под налогообложения, а также позволяет почти бесконтрольно осуществлять международную миграцию капиталов, что может обернуться для государства значительными финансовыми потерями. Президент России В. Путин неоднократно поднимал в своих выступлениях вопрос репатриации капиталов российскими предпринимателями из оффшорных зон, а законодатели трижды объявляли налоговую амнистию (последняя из них продлена до 2019 года).

Ныне действующая в России система регулирования внешнеэкономической деятельности не препятствует функционированию оффшорного бизнеса. Вместе с тем она содержит ряд ограничений, позволяющих в определенной степени контролировать данный вид бизнеса с целью исключения злоупотреблений в этой сфере. Основными законодательными и нормативными актами в области регламентирования оффшорного бизнеса являются Закон РФ «О валютном регулировании», весь пакет законов о налогообложении, об иностранных инвестициях и разделе продукции, нормативы и инструкции министерства по налогам и сборам, а также Центробанка России.

Несмотря на разноплановость всех перечисленных законодательных и нормативных актов, все они в той или иной мере пытаются защитить интересы государства и снизить финансовые потери, которые может принести неконтролируемый оффшорный бизнес. В ряду этих мер важнейшее место занимают наднациональные (международные) правовые акты и соглашения – в частности, соглашения об исключении двойного налогообложения. Смысл подобных соглашений заключается в попытке упорядочения налоговых сборов и справедливого их раздела.

Существуют два основных подхода к этой проблеме. Первый подход состоит в полном освобождении от налогов предприятия, которое уже заплатило налоги или сборы в одном из государств-участников договора об устранении двойного налогообложения. Очевидно, что подобной системы, как правило, придерживаются государства, имеющие приблизительно равные балансы сборов с компаний-нерезидентов. Система освобождения от налогов при наличии соответствующего соглашения используется в Нидерландах, Австрии, Швейцарии, Франции, Норвегии и России.

Второй подход в упорядочении налогов и сборов состоит в том, что если предприятие уплатило налог за рубежом, то он засчитывается ему при выплате внутренних налогов. Таким образом, если за рубежом предприятие уплатило сумму, превышающую внутренние платежи, то оно полностью освобождается от налогов; если внешние платежи меньше внутренних, то в своей стране предприятием доплачивается разница. Данная система получила название налогового кредита и практикуется в США, Японии, Ирландии, Греции и ряде других государств.

В настоящее время на территории России действуют несколько оффшорных зон. Одна из них предназначена для компаний-нерезидентов и базируется в республике Ингушетия (ныне прекратила свое существование). Другие оффшорные зоны ориентируется на резидентов и находится в Калмыкии, на Алтае некоторых других регионах России. Рассмотрим в общих чертах каждую из них.

Зона экономического благоприятствования «Ингушетия» была создана в соответствии с федеральным законом «О центре международного бизнеса “Ингушетия’’» на территории столицы республики в г. Назрань. Создание оффшорной зоны «Ингушетия» было вызвано попыткой центральной власти помочь республике материально, не прибегая тем не менее к прямым бюджетным субсидиям. Экстренная помощь извне была необходима Назрани в связи с тем, что после раздела Чечено-Ингушской автономной республики на два самостоятельных образования с соответствующими атрибутами государственности, Ингушетия оказалась в материальном плане не готовой к такому повороту событий, – Назрань к моменту разделения была небольшим райцентром с 20 тыс. жителей с одним заводом и трикотажной фабрикой. Получить необходимые средства на развитие новой республики и ее столицы было решено за счет иностранных компаний.

Созданная в Ингушетии оффшорная зона изначально предназначалась для компаний-нерезидентов. Зарегистрированные здесь фирмы освобождаются от всех налогов и валютного контроля. Вместо налогов взимаются годовые и регистрационные сборы.

По прошествии нескольких лет функционирования оффшорной зоны «Ингушетия» можно подвести некоторые итоги. В целом они неоднозначны. С одной стороны, определенные финансовые средства были получены и Назрань как столица в значительной степени улучшила свою инфраструктуру и внешний облик. В то же время иностранные компании регистрируются в данной оффшорной юрисдикции весьма неохотно, так как здесь до сих пор нестабильная политическая и социальная обстановка, нередки случаи похищения людей, отсутствует современный гостиничный сервис, средства связи и т.п. Отсюда можно сделать немаловажный вывод о том, что оффшорный режим – необходимое, но не достаточное условие эффективного развития и материального благополучия территории. Важнейшими факторами являются также политическая и социальная стабильность, а также наличие определенной инфраструктуры и финансового сервиса.

Еще одной оффшорной юрисдикцией России является республика Калмыкия. Ее отличие от классической оффшорной зоны состоит в том, что она ориентирована на внутренние, российские предприятия. Логика создания Калмыцкой оффшорной зоны такова: каждая республика и любой другой субъект РФ уплачивает определенную долю налогов в федеральный бюджет, а другую часть налогов оставляет себе, для исполнения местных бюджетов. Ставки по налогам, уплачиваемым в местные бюджеты, субъекты федерации могут устанавливать самостоятельно, с условием не превышать установленного максимума.

Многие республики и области в составе России пошли по пути установления максимальных ставок в связи с тем, что местные бюджеты перегружены в своей расходной части и постоянно нуждаются в деньгах.

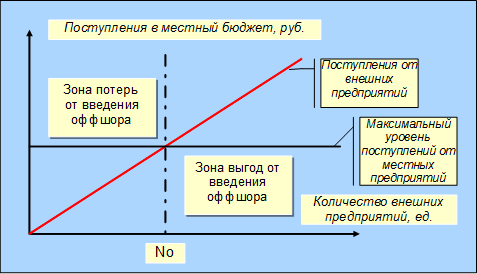

Руководство республики Калмыкия избрало иной путь – путь «налоговой конкуренции». Было решено за счет создания благоприятных налоговых условий привлечь в республику предприятия из других субъектов федерации. В этом случае низкие местные налоги (а стало быть и небольшие поступления от них) должны перекрываться за счет большого количества внешних юридических лиц, которые уплачивают сниженные налоги и разовые сборы (см. рис.1).

Таким образом, за счет введения налоговых льгот решаются следующие задачи:

- Сниженные местные налоги лучше собираются, так как налогоплательщики всегда расстаются легче с небольшими суммами;

- Местный бюджет пополняется за счет внешних источников;

- Снижается количество налоговых правонарушений.

Учитывая все вышеперечисленные аргументы, Народный Хурал (парламент) республики принял закон «О предоставлении налоговых льгот отдельным категориям налогоплательщиков», в соответствии с которым предприятиям из других регионов России предоставляются значительные налоговые преференции. В частности, предприятия освобождаются от республиканского налога на прибыль, на имущество, на содержание объектов соцкультбыта, на рекламу, на приобретение автотранспорта.

Рис.1. Зависимость поступления финансовых средств в местный бюджет от количества внешних предприятий, зарегистрированных в оффшорной зоне.

Вместо налога на прибыль внешние предприятия уплачивают в Калмыкии ежегодный регистрационный сбор в размере 500 минимальных размеров оплаты труда, который может вноситься ежеквартально равными частями. Исполнительные органы предприятий должны находиться на территории республики. В составе совета директоров должен быть по крайней мере один местный житель с годовой заработной платой не менее 24 минимальных окладов.

Налоговое законодательство Калмыкии характеризуется следующими особенностями:

- фирмы, имеющие налоговые преференции, не должны быть нерезидентами;

- юридические лица, зарегистрированные в Калмыкии, вправе иметь свой офис и персонал. В то же время их банковские счета могут быть открыты за пределами Калмыкии;

- допускается наличие номинальных директоров.

Все вышеперечисленные привилегии делают территорию Калмыкии районом, удобным для регистрации различных промышленных, посреднических, финансовых и иных компаний, осуществляющих широкий круг операций на внешнем и внутреннем рынке.

Осенью 1996 г. на рынок налоговых льгот вышел новый российский оффшор – Эколого-экономический регион «Алтай», созданный по решению правительства Республики Алтай. Очевидно, что для привлечения к себе клиентов новый оффшор должен был предложить условия, более выгодные, чем имелись у его основных конкурентов. Руководством Республики Алтай был изучен почти трехгодичный опыт существования российских оффшорных зон, перенят лучший калмыцкий опыт формирования республиканского правового пространства для предприятий-нерезидентов. В частности, в Законе Республики Алтай даются гарантии неизменности ставок налогов для предприятий-участников ЭЭР «Алтай» в течение всего срока их деятельности (срок 5 лет и более).

Однако, применив все это, ЭЭР «Алтай» в лучшем случае встал бы на один уровень с Калмыкией, имевшей к тому времени широкую сеть представительств и значительное количество клиентов. Поэтому, для того чтобы привлечь клиентов, участникам ЭЭР «Алтай» была предоставлена льгота по НДС в размере 25% суммы налога к уплате, в части поступающей в бюджет Республики Алтай. С этой же целью ежегодный сбор с предприятий-участников ЭЭР «Алтай» был установлен в размере 3000 долл. США против калмыцких 6800 и ингушских 3953. На сегодняшний день ставки налогов для предприятий-участников ЭЭР «Алтай» составляют: НДС – 20%, налог на прибыль – 11%, налог на пользователей автодорог – 1%. ЭЭР «Алтай» также дает возможность предприятиям перейти на упрощенную систему учета и отчетности, заменив все совокупные налоги единым налогом, который составляет 3,33% от валовой выручки.

Эти льготы привлекли внимание многих предприятий к молодой оффшорной зоне, позволили Дирекции ЭЭР «Алтай» быстро увеличить количество своих клиентов (более 2500) и развернуть широкую сеть представительств на территории Российской Федерации.