Для определения таможенной стоимости товаров используется несколько основных методов, основанных на различных подходах и методиках подсчета. Различия в способах исчисления объясняются тем, что во внешнеэкономических операциях используются как неодинаковые схемы поставок и способов взаиморасчетов, так и очень разные по своим свойствам и назначению товары (в том числе товары рыночной новизны и уникальные товары, не имеющие близких аналогов). Отдельные контрагенты сделок не используют денежных взаиморасчетов, применяя товарообменные (бартерные) операции, другим удобны вексельные расчеты, третьим выгодны контракты ввоза продукции с последующей доработкой и реимпортом готовых изделий. Не исключается также использование давальческих схем, при которых переработка сырья за границей оплачивается не валютой, а частью поставляемого продукта.

Большое внимание на цены товаров, пересекающих таможенную границу государства, оказывают также отношения между контрагентами внешнеэкономических сделок, которые могут характеризоваться как взаимодействие между независимыми хозяйствующими субъектами, так и аффилированными (взаимозависимыми) лицами. К числу последних относятся родственные связи, лица, выступающие совладельцами бизнеса (имеющими доли и пакеты акций свыше 5% уставного капитала), холдинговые структуры.

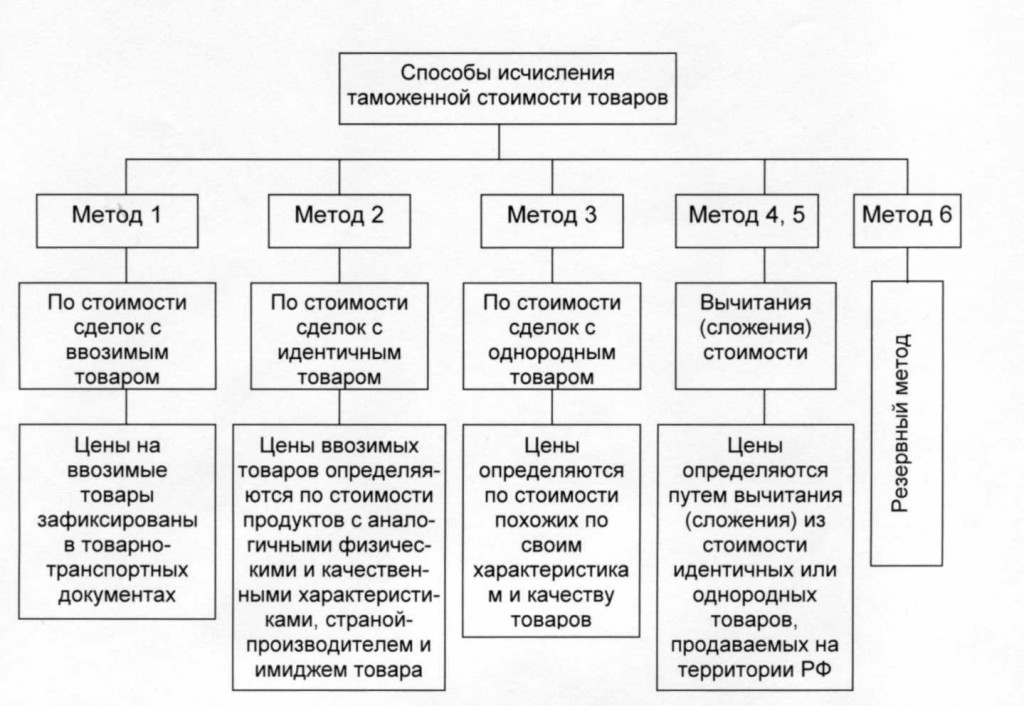

Все перечисленные нюансы и различия находят свое отражение в дифференциации способов исчисления таможенной стоимости, которые оперируют с теми или иными группами товаров, а также затратами и условиями поставки товаров. Классификация методов исчисления таможенной стоимости товаров, применяемых в Российской Федерации, представлена на схеме рис.1.

Основным и наиболее часто применяемым методом определения таможенной стоимости товаров является метод 1 — по стоимости сделки с ввозимыми товарами. Так как большинство внешнеэкономических сделок имеют стоимостную основу, и расчеты по контрактам осуществляются посредством денежных средств, то указанные цены и составляют основу для определения таможенной стоимости товаров. Таможенной службой при осуществлении подобной сделки проверяется адекватность указанных контрагентами цен товаров и стоимость транспортировки товаров.

Метод 1 определения таможенной стоимости товара не может быть применен в тех случаях, когда:

- в договоре купли-продажи предусмотрены условия, что покупатель покупает товары лишь у этого продавца (ограничение в отношении прав покупателя на оцениваемый товар);

- цена действительна лишь при условии, что со стороны покупателя на адрес продавца поступает обратная поставка (бартерный контракт); покупка производится при условии, что в дело включается эксперт (продажа и цена сделки зависят от соблюдения условий, влияние которых не может быть учтено);

— применяются консигнационные контракты (поставка товара для реализации);

- осуществляется ввоз товаров в уставной фонд (предполагается, что участники сделки почти всегда являются взаимозависимыми);

- осуществляется ввоз выставочных или иных образцов изделий (бесплатная поставка);

— происходит ввоз товаров, полученных в качестве дара (отсутствует документально подтвержденная стоимость товара).

Если стоимостные показатели сделки между участниками внешнеэкономической деятельности не зафиксированы в контракте, то для исчисления таможенной стоимости применяются другие методы, опирающиеся на идентичные (очень похожие) или однородные (весьма похожие) по своим техническим, физическим, качественным, имиджевым характеристикам и стране-производителю товаров. Эти же методы могут использоваться таможенной службой как проверочные при определении таможенной стоимости. В качестве критерия оценки закладывается меновая стоимость товара, лежащая в основе эквивалентности экономических обменов. Данный параметр дополняется уточнением временного фактора, так как ценность товара меняется с течением времени.

Так, стоимость товара по методу 2 (по стоимости с идентичным товаром) применяется тогда, когда его таможенная стоимость не может быть определена по заявленной стоимости сделки. В этом случае таможенной стоимостью товаров признается стоимость сделки с идентичными им товарами, экспортируемыми в ту же страну импорта, в то же или почти то же самое время, что и оцениваемые товары.

Идентичными являются товары, равнозначные с оцениваемыми по следующим признакам:

- физическим характеристикам;

- качеству и репутации на рынке;

- стране происхождения;

- производителю.

Если на рынке нет идентичных товаров, которые бы в полной мере подходили для сравнения, тогда используется метод 3, основанный на сравнении стоимости сделок с однородными ввозимыми товарами.

Однородными являются товары, имеющие следующие сходные признаки:

- качество и наличие товарного знака и репутация на рынке;

- страна происхождения;

- производитель.

Товары, изготовленные не производителем оцениваемых товаров, а другим лицом, принимаются во внимание только в случае отсутствия однородных либо идентичным товаров.

Товары не считаются идентичными с оцениваемыми или однородными с ними, если они не были произведены в той же стране, что и оцениваемые товары, а также когда их проектирование, дизайн, чертежи и т. п. работы были выполнены в Российской Федерации.

Стоимость сделки по однородным товарам принимается в качестве основы для определения таможенной стоимости, если эти товары проданы для ввоза на территорию РФ, ввезены одновременно с оцениваемыми или не ранее чем за 90 дней до ввоза оцениваемых, примерно в тех же количествах и (или) на тех же коммерческих условиях.

Иногда предметом внешнеэкономических сделок выступают товары, которые не имеют массового производства и изготовлены либо в единичных экземплярах, либо опытными партиями, либо являются товарами рыночной новизны. В таких случаях их таможенную стоимость надежно определить методами 1-3 не представляется возможным. Тогда таможенная стоимость может быть рассчитана путем вычитания или сложения аналогичных составных элементов в стоимости, которые являются известными величинами.

При расчете таможенной стоимости методом 4 (методом вычитания) из цены за единицу идентичных или однородных товаров, продающихся на территории РФ наибольшей партией без изменения своего первоначального состояния, не позднее90 дней с даты ввоза оцениваемых товаров, участнику сделки, не являющемуся взаимозависимым с продавцом лицом.

При расчете таможенной стоимости методом 4 из цены за единицу идентичного либо однородного товара, проданного на территории РФ, должны быть исключены:

- расходы на выплату комиссионных вознаграждений;

- обычные надбавки на прибыль;

- общие расходы, понесенные в связи с продажей в Российской Федерации ввозимых товаров того же класса и вида;

- суммы ввозных таможенных пошлин;

- суммы налогов, сборов и иных платежей, подлежащих уплате в связи с ввозом или продажей товаров;

- обычные расходы на транспортировку, страхование, погрузочные и разгрузочные работы, понесенные на территории РФ.

Все вычеты должны производиться на основе документально подтвержденной информации.

Метод сложения (метод 5). При отсутствии информации по сделкам с однородными, идентичными товарами либо товарами, продаваемыми на внутреннем рынке РФ, таможенная оценка ввезенного товара может быть основана на расчете стоимости, полученной путем сложения следующих компонентов:

- себестоимость товара при его производстве в стране экспорта;

- сумма прибыли при продаже этого товара в Россию;

- затраты на транспортировку, погрузочно-разгрузочные работы, страхование, понесенные до места ввоза товара на территорию России.

Как правило, необходимую информацию об издержках производства оцениваемых товаров можно получить только за пределами страны ввоза. В этой связи использование метода сложения при определении таможенной стоимости ограничено теми случаями, в которых покупатель и продавец являются взаимозависимыми, и производитель готов представить властям страны ввоза необходимые данные об издержках производства и облегчить дальнейшую их проверку, если возникнет такая необходимость.

Составляющие элементы экспортной продажной цены для готового товара:

Издержки производства (себестоимость) + расходы на декларирование, расходы в банке по оплате таможенной пошлины, расходы по содержанию фирмы (оплата персоналу, оплата аренды помещений, транспортные расходы) + прибыль (в т.ч. расходы на развитие фирмы, налоги и т.п., как правило, составляют 100% от стоимости товара) = цене продажи со склада (ЕХ\У) + транспортные расходы на поставку, страховку, переупаковку и маркировку = окончательная продажная цена.

При этом данные об издержках должны быть определены на основе информации, относящейся к производству оцениваемых товаров и представляемой производителем или от его имени. Информация должна базироваться на коммерческих отчетах производителя при условии, что такие отчеты соответствуют общепринятым принципам учета, применяемым в стране, где они были произведены. В то же время никакая из сторон не может требовать от какого-либо лица, не являющегося резидентом на ее территории, а также заставлять это лицо предоставлять для изучения или разрешения доступ к каким-либо бухгалтерским или другим записям для целей определения исчисленной стоимости. Однако информация, представляемая производителем товара для определения таможенной оценки, может быть проверена в другой стране соответствующими властями страны импорта с согласия производителя и при условии, что эти власти заблаговременно сделают соответствующее извещение правительству страны, о которой идет речь, и последнее не будет возражать против такого расследования.

И, наконец, заключительным является метод 6 (резервный метод). Если таможенная оценка не может быть проведена ни одним из вышеуказанных методов, то таможенная стоимость ввозимых товаров определяется с использованием разумных средств, согласующихся с общими принципами международной таможенной практики, на основании данных, имеющихся в стране импорта.

Для определения таможенной стоимости по методу 6 в качестве ценовой базы не может быть использована информация:

- о ценах товаров на внутреннем рынке РФ без соответствующей корректировки на размер затрат, понесенных в связи с импортом;

- о ценах товаров, поставляемых из страны вывоза в третьи страны;

- о ценах на товары российского происхождения;

- о произвольно установленных и документально не подтвержденных ценах. Особенностью метода 6 (резервного метода) определения таможенной стоимости является то, что в отличие от предыдущих пяти методов он не устанавливает какую-либо специальную исходную базу оценки (по методу 1 такой базой является цена сделки с ввозимыми товарами, по методу 2 — цена сделки с идентичными товарами, по методу 5 — калькуляция издержек на производство и продажу товаров на экспорт), а базируется на гибком применении любого из них.

В процессе прохождения таможенных процедур стоимость товаров, пересекающих таможенную границу страны, может быть скорректирована. Корректировка может производиться либо декларантами товаров, либо таможенной службой, усмотревшей несоответствие заявленной и фактической стоимости товаров. Осуществляется процедура корректировки по оговоренным законом нормам и правилам.

Этапы развития экономики таможенного дела

Экономика таможенного дела как наука. Объект и предмет исследования в экономике таможенного дела

Экономика таможенного дела в системе гуманитарных наук

Экономические учения и таможенная политика

Единое экономическое пространство страны. Государственная и таможенная граница

Свободные экономические зоны и таможенное регулирование в ОЭЗ

Особые экономические зоны и таможенные режимы

Стоимость товаров как экономическая категория. Основы теории стоимости

Понятие таможенной стоимости для материальных и нематериальных товаров

Способы исчисления таможенной стоимости товаров

Понятие и сущность трансакционных издержек

Виды трансакционных издержек в таможенном деле

Способы минимизации трансакционных издержек в таможенном деле и внешнеэкономических операциях

Доктрины сдерживания конкурентов в международной торговой практике XVI — XX вв.

Манипулирование валютным курсом и таможенными правилами

Унификация таможенных режимов. Создание таможенных союзов

Создание Всемирной торговой организации (ВТО)

Понятие, классификация и общая характеристика контрабанды. Ущерб от контрабанды

Меры по предотвращению контрабанды

Контрафактные операции. Роль таможенной службы в борьбе с контрафактом

Теоретические аспекты таможенно-валютного контроля

Таможенный валютный контроль в Российской Федерации

Осуществление валютного контроля во внешнеторговых операциях

Таможенная инфраструктура: элементы и целевое назначение

Таможенные брокеры и их задачи

Интернет-ресурсы таможенных органов

Формирование таможенных союзов

Таможенный союз России, Белоруссии и Казахстана